国民の義務の1つに納税がありますが、税金が安くなるなら安くなったほうが良いですよね

今回は、病院での治療費が高額になった人が税金を少なくする「医療費控除」について説明をしていきたいと思います

目次

1.医療費控除を受けることができる4つの歯科治療

歯科治療も医療費控除を受けることができます

ポイントは“疾病の治療である”ことです

つまり、病気が先だってあり、それを治した医療費が該当することになります

1-1.虫歯などの一般的な診療

虫歯、歯周病、抜歯などの一般的に行われている歯科治療は該当します

1-2.自費の材料を使った詰め物やクラウン

国税庁のHPを見ると「セラミックや金などを使用した治療は該当する」と書いてあるので、自費の材料を使用した詰め物・クラウン・ブリッジは控除対象となります

1-3.治療が必要と判断されたインプラント

国税庁のHPを見ると「一般的に支出される水準を著しく超えると認められる特殊なものは医療費控除の対象になりません」とありますが、一般的に支出される水準というのが今いち分かりませんね…

これは、

インプラントの治療費の相場から大きくはずれておらず、歯科医が“インプラントで治療するのが不適切でない”と判断した症例でしたら、控除対象という解釈で良いかと考えられます

1-4.治療が必要とされた矯正

歯列矯正を受ける人の年齢や矯正の目的などからみて、歯列矯正が必要と認められるばあいは該当します。このことから、

- 将来的に予測できる不正咬合の治療目的の子供の矯正

- 不正咬合による顎関節症や歯周病の悪化に対する治療としての矯正

などは控除対象になります

1-5.交通機関を利用した交通費

歯科医院に行くためにかかった交通費(バス、タクシー、電車)が該当します。

患者が、小児・介助が必要な人・高齢者などで、付添人が必要なときは、付添人の交通費も控除対象になります

2.医療費控除を受けることができない3つの歯科治療

残念ながら治療の一部が控除対象にならないので注意してください

ポイントは“疾病の治療ではない”ときに控除対象外になります。つまり、“審美治療”は控除に該当しないです

2-1.見た目を美化させる矯正治療

歯学的に見てどこも異常がないけれど、見た目を美しくさせたいから矯正治療をしたいというばあいは、医療行為ではないので控除対象になりません。

2-2.見た目を美化させるホワイトニング

生理的な範囲内の歯の色であると診断されているばあいで、“見た目”を良くするためのホワイトニングは該当しません

2-3.見た目を美化させるインプラント

歯学的に見てどこも異常がないけれど、見た目を美しくさせたいからインプラントをしたいというばあいは、医療行為ではないので控除対象になりません。

2-4.自家用車で通院したときの駐車場代とガソリン代

医療費控除の対象となるのは、交通機関などを利用したときの人的役務の提供の対価になります。そのため、自家用車で通院したときの駐車代とガソリン代は該当しません

2-5.歯科ローン使用時の金利と手数料

医療費の支払いでクレジットカードの分割払いや銀行のデンタルローンを使用したとき、金利や手数料は控除対象外になります

3.所得によっては医療費が10万円以下でも控除されることがある

医療費控除は1月~12月の1年間の医療費が一定額に達していないと受けることができません

その一定額は、一般的には10万円とされています

ここで注意なのですが、よく、医療費が10万円以上かからないからあきらめてしまっている人がいます。しかし、アルバイトのかたなどは、もしかしたら控除を受けられるかもしれません

3-1.所得金額(※1)が200万以上の人

(A)実際に支払った医療費の合計額

(B)保険金などで補填される金額(※2)

とすると、

(A)-(B)-10万=控除額

になります

(医療費控除額の上限は200万)

3-2.所得金額が200万以下の人

(A)実際に支払った医療費の合計額

(B)保険金などで補填される金額

(C)所得金額×5%の金額

とすると

(A)-(B)-(C)=控除額

になります

具体例:家族にアルバイトなどをしている人がいる

具体例:家族にアルバイトなどをしている人がいる

例えば、夫婦2人の医療費が6万円だと「医療費控除」が受けられない…と思ってしまいませんか?

しかし、旦那様が所得200万以上でも、奥様がパートをしていて奥様の所得金額が100万円だとしたらどうなるのでしょう

(A)医療費=6万

(B)補填金=0円

(C)所得金額(100万)×5%の金額

100万円の5%は5万円なので、

(A)6万-(C)5万=1万

となり、1万円が医療費控除になります。

こういうケースだと、旦那様の確定申告では医療費控除は該当しませんが、奥様の確定申告で医療費控除を利用することができるので、節税になります

生計を共にしている人の中にアルバイトやパートをしているかたがいるときは、所得金額を確認してみると医療費控除を受けられるかもしれませんね。源泉徴収票をもらったら所得金額をぜひ確認してみましょう

![]() (※1)所得金額とは

(※1)所得金額とは

源泉徴収票がある人は、上の図の②の部分の数字が所得金額なります。ここの数字が200万以上かどうかがポイントになります

詳しく言うと

②は『①支払金額-給与所得控除額』で計算されます

給与所得控除額は人によって違い、国税庁のページで見ることができます。気になる人は自分の控除額を見てみるのも良いでしょう

![]() (※2)保険金などで補填される金額とは

(※2)保険金などで補填される金額とは

- 生命保険などの入院費給付金

- 高額療養費

- 家族療養費

- 出産育児一時金

などのことを言います

歯科治療では、例えば

「親知らず4本を入院して全身麻酔で抜歯し医療費が高額になったので、高額療養費をもらった」

といった人があてはまりますね

4.医療費控除をするためにまず準備する5つのもの

さて、実際に医療費控除をするまえに、必要なものを準備しましょう

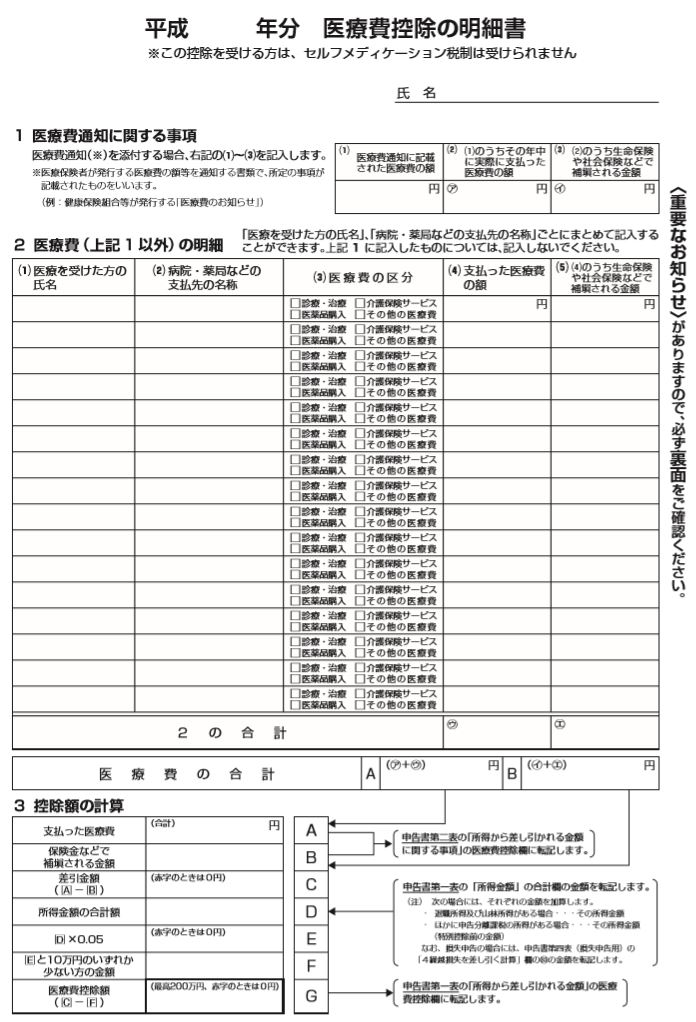

4-1.必須!医療費控除の明細書

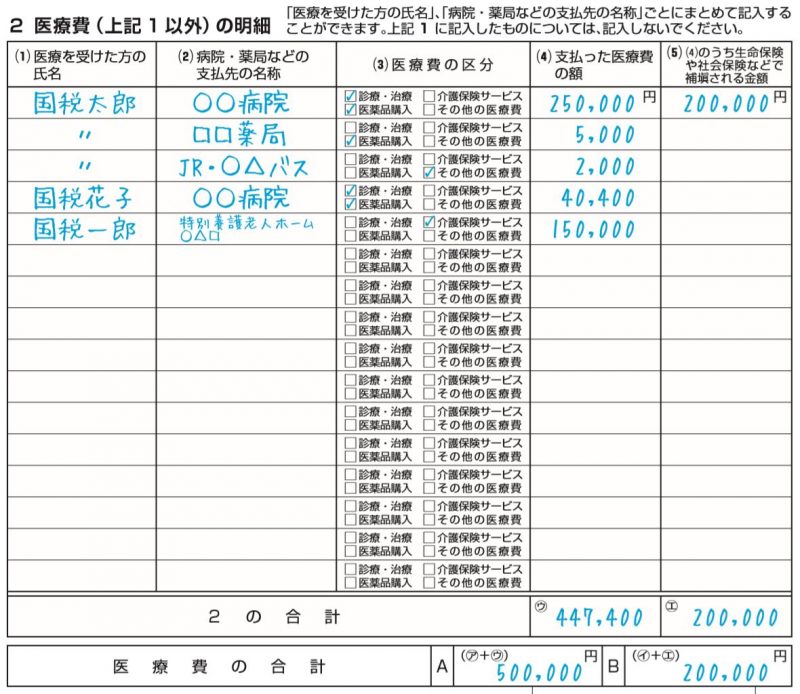

↑「医療費控除の明細書」はこういった書式の書類になります

いずれかの方法で手に入れましょう

- 税務署へ取りに行く

- 税務署から取り寄せる

- 国税庁のウェブサイトからダウンロードする(PDFファイル)

- 確定申告等作成コーナーで作成する

4-2.源泉徴収票

給与所得のある方は給与所得の「源泉徴収票(原本)」が必要となります

こういったものが「源泉徴収票」です↑

4-3.必須!病院の領収書や薬局のレシートなど

医療費がいくらかかったか計算するため、病院の領収書・交通費の領収書やメモなど必要となります。薬局で買った薬なども合算できるので、レシートもある人は用意してください

医療費の領収書は5年間保存してください

医療費の領収書は5年間保存してください

平成29年度の確定申告から、医療費の領収書を税務署に提出しなくて良いことになりました。その代わりに「5年間自宅で領収書を保管する」ということになったので、無くさないように気を付けてくださいね

しかし、「医療費通知」(4-4.)を確定申告時に提出した人は、通知に載っている領収書の保管はしなくても良いとなっています

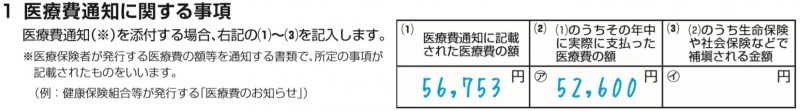

4-4.医療費通知

平成29年度の確定申告から、医療保険から送られる「医療費通知」というものを添付することできるようになりました。これによって明細の記入を省略できることになりました。

4-5.医療費を補填された人はその証明書

- 生命保険などの入院費給付金

- 高額療養費

- 家族療養費

- 出産育児一時金

などをもらった人は、もらった証明書などを用意しましょう

5.医療費控除の明細書の作成の3ステップ

それでは(4-1.)で説明した書類を記入していきましょう

5-1.医療費通知の内容を記入する

「医療費通知」を見て記入をしましょう。

5-2.病院の領収書や交通費やレシートの内容を記入する

- 病院・交通費の領収書

- 薬局のレシート

- 保険金で補填された時はその書類

の内容を記入をしていきます

「医療費通知」を添付する人は、「医療費通知」と被らない医療費を記入します

交通費や薬局の金額、そして歯科医院での自費診療の金額は「医療費通知」に載っていないので、記入忘れをしないようにしましょう

国税庁のHPに医療費集計フォーム(Excel)があります。そちらを利用して印刷をして郵送したり、e-Tax(電子申告)を利用して提出することもできます

領収書が多いかたや電子申告をする人は、フォームのご利用がおすすめです

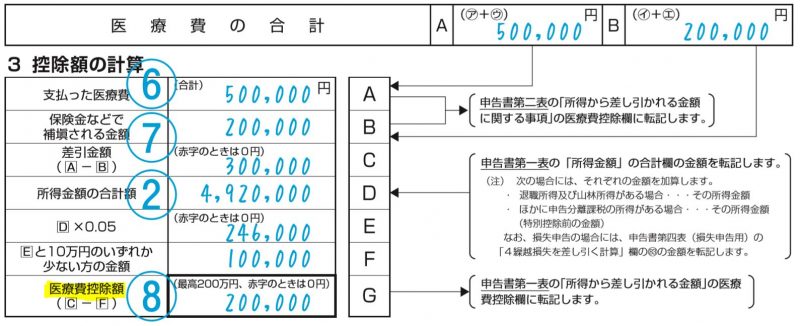

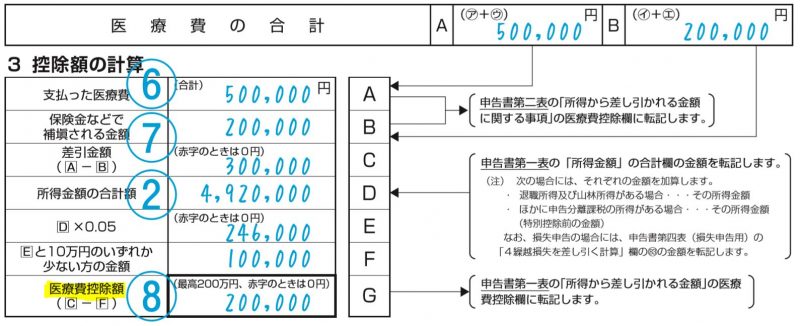

5-3.医療費控除額を計算する

記入例のとおりに記入し「医療費の合計」をだしたら指示どおりに計算をします

上図の黄色い線を引いてある箇所が「医療費控除額」となります

6.確定申告をしてみる

一か所の勤務先を長年働いていた勤め人のかたは、もしかしたら「確定申告」をしたことがないかもしれません。なぜなら「確定申告」をしなくても12月末に会社が自分のかわりに「年末調整」をしてくれ、それで済んでしまうことがあるからです

しかし医療費控除をうけたい人は3月中旬までに「確定申告」を自分でしなければなりません。会社はしてくれません

大変そうですが意外に簡単なので、順を追って説明していきますね

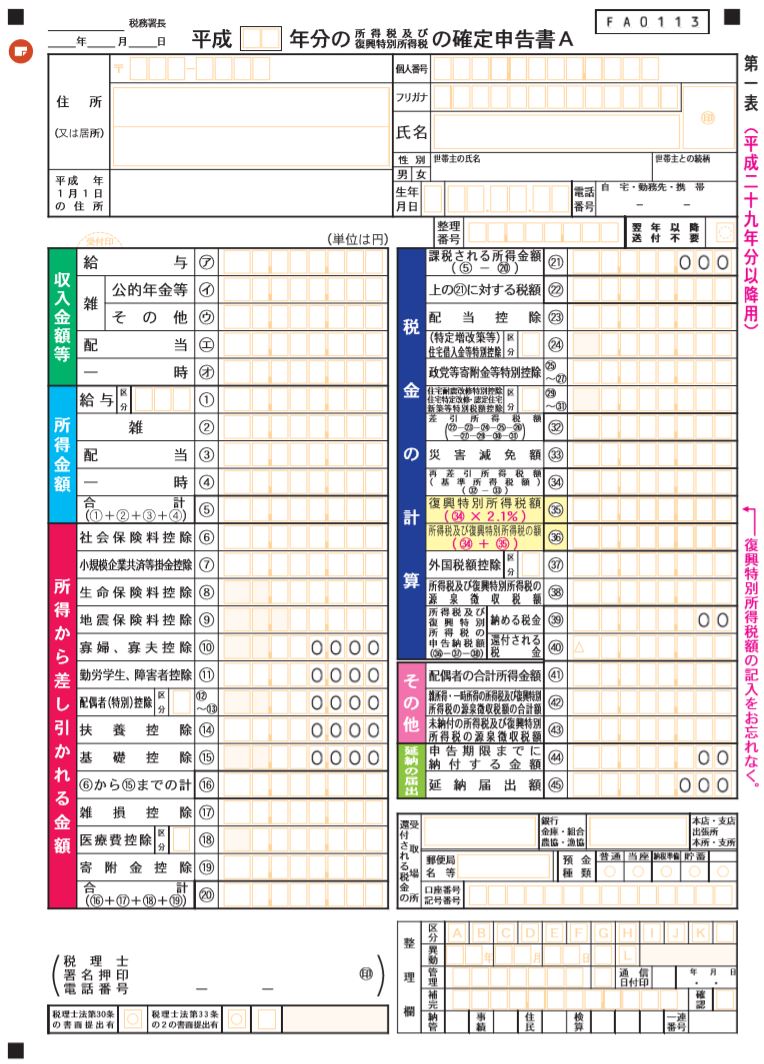

6-1.確定申告書を用意する

これが申告書の一例で、申告書Aとなります。申告書Bもあります。Bのほうが記入する箇所が多くなっています

申告書は人によって違うので、自分に該当するものを選びましょう

いずれかの方法で申告書を用意しましょう

- 全国にある税務署で受け取る

- 国税庁ホームページの確定申告書等作成コーナーで申告書を作成する

- 納税地を管轄している税務署に連絡し申告書を郵送してもらう

- 国税庁ホームページの確定申告特集から各書類のPDFをダウンロードして印刷する

自分がどの申告書を使えばいいか分からないばあいは、税務署に直接聞くか、インターネットの作成コーナーで指示どおりに作成していくと良いでしょう

6-2.確定申告書に控除額を記入をする

例えば勤め人のかたで「年末調整」をした人は、「源泉徴収票」と「医療費控除の明細書」の2つを用意してください

たとえば、上図のように医療費控除額が200,000円の人は

「確定申告書」の⑱のところに200,000と記入をしましょう

これで控除額に医療費が加算され、税金を減らすことができます

確定申告書作成はデジタルが楽!

確定申告書作成はデジタルが楽!

申告書はアナログ(手書き)とデジタルの2通りで作成することができます

このブログをご覧になっているかたはネット環境はあると予想できますので、デジタルで作成したほうが簡単ではないかと思います

デジタルで作成するばあいは

がおすすめです

6-3.確定申告書を締め切りまでに提出する

「医療費控除の明細書」と「確定申告書」を税務署に提出したらおしまいです

平成29年度の申告の受付期間は

2018年2月16日~3月15日です

(一部個人事業主は4月2日まで)

提出のやりかたは以下の方法があります

- 印刷して郵送する

- 税務署に直接行く

- e-Taxでインターネットにて申告する

7.医療費控除をして安くなる2つの税金

さて、お得になるから医療費控除を行ったものの、具体的にどうお得なのか知らない人がいらっしゃるかもしれません

それでは、医療費控除をするお得になる2つの税金を説明したいと思います

7-1.所得税が安くなる

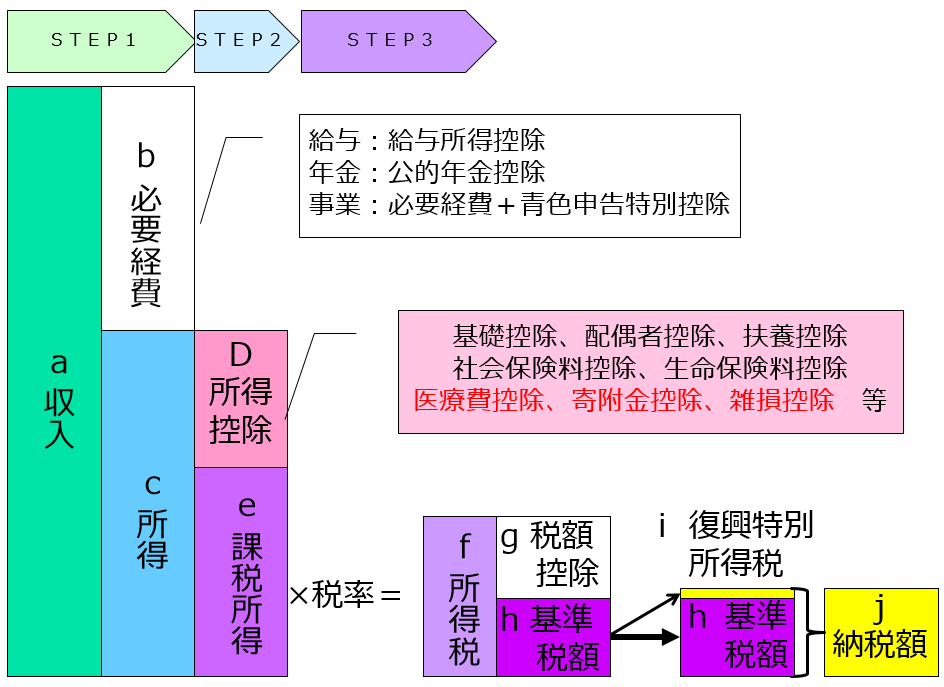

上の図を見ると、所得税は以下の計算式で決まります

①「所得税」=「課税所得」×(税率)

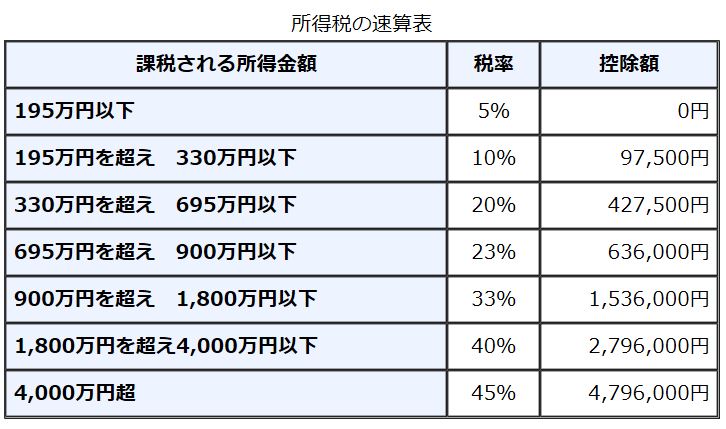

(税率)は人によって違い、低所得者は5%、高所得者は最大45%になります。つまり、お金持ちから税金をたくさん貰おうということですね

参考:税務署のHP

「所得税」は「課税所得」か(税率)が低くなれば安くなります。ちなみに「課税所得」は

②「課税所得」=「所得」-「所得控除」

で計算されます

さて、ここで「医療費控除」の登場なのですが、「医療費控除」は「所得控除」の1つとなっております

上の①の式に②を式を組み合わせると

③「所得税」=(「所得」-「所得控除(医療費控除を含む)」)×(税率)

となります

③の式から「医療費控除」の金額が大きくなると「所得税」が安くことが分かります

確定申告をすると還付金が戻ってくることがありますよね。医療費控除をすると所得税が安くなるので還付金が増えることになります

具体的な減額される所得税の金額は

「医療費控除額」×(税率)

で計算することができます

7-2.住民税が安くなる

住民税も所得税と同じ要領で、課税所得に税率(一律)10%をかけて計算します。

具体的な金額は

「医療費控除額」×10%

で計算することができます

勤め人などで給料から住民税が天引きされている人は、住民税が少し安くなって4月からの手取りの給料が増えます

そして6月に住民税の振り込み用紙が送られる人は、振り込み総額(住民税)が安くなります

8.まとめ

歯科治療は保険診療のほかに自費診療もあるので、医療費控除になるのか疑問だったかたは解決できたでしょうか?基本的に疾病の治療であるのなら控除することができます

医療費控除をする人は、がんばって書類を集めて、申告してくださいね